21深度|奥迪半年考,背靠大树好乘凉?

21世纪经济报道特约记者 钱伯彦 法兰克福报道

8月19日,一则关于奥迪和保时捷将自2026年起加入世界一级方程式锦标赛(即F1)的新闻在全球各大媒体迅速登上了汽车版的头条。

虽然两家公司随后否认已经最终确定参赛F1,但是奥迪首席执行官杜斯曼(Markus Duesmann)此前在接受《法兰克福汇报》采访时表示的“我们将一级方程式视为一个让全世界的人们熟悉奥迪的平台”,似乎预示着奥迪加入F1仅仅是个时间问题。

相比于连续数年传言退出F1的老对手奔驰,正忙着借助F1平台“刷存在感”的奥迪确实目前正需要一剂强心针。

增利不增收:销量BBA垫底、盈利BBA冠军

早在7月29日,奥迪公布的半年报就显示出其正经历着利润率大幅上升、销量大幅下滑的尴尬处境。

2022年上半年奥迪(含已被并入奥迪的兰博基尼和宾利品牌)全球累计交付新车79.75万辆,较去年同期的98.66万辆交付量下跌19.2%,跌幅为德系三大豪华品牌之最。具体到全球各市场,奥迪在中国和美国两个全球最大的单一市场表现最为糟糕,其中奥迪在美国市场的上半年交付量仅为8.7万辆,同比下跌29.4%;中国市场的上半年交付量更是从去年同期的41.9万辆缩水至32.2万辆,下跌幅度高达23.3%。即便在欧洲本土市场,其上半年31万辆的交付数据也比去年同期下降了12%。

不过,并不好看的销量数据并不影响奥迪在财务层面交出了一份满分答卷。

奥迪上半年的营收逆势同比增长2%至299亿欧元,营业利润更是大涨58%至49亿欧元,相应地推动奥迪的销售回报率攀升至16.5%,而且该数字甚至超过了主打聚焦豪华、利润优先的奔驰13.8%的销售回报率。

背靠大众+聚焦豪华=利润

奥迪的销售回报率能够压倒奔驰的关键,在于其背靠大众集团的天然优势以及类似于奔驰的聚焦高价豪华车型战略。

大众集团跨品牌的供应链管理以及包括MLB、MQB、MEB在内的三大平台都为奥迪带来了奔驰和宝马无法复制的采购和研发成本优势。除了规模效应之外,在大众集团将旗下12个品牌整合至量产品牌(Volume)、豪华品牌(Premium)和运动品牌(Sport)三大类别时,奥迪就成功地将兰博基尼、宾利和杜卡迪置于自己掌控之下。

在合并财务报表的计算过程中,兰博基尼和宾利分别为奥迪集团额外带来了13亿欧元和17亿欧元的额外营收,这两大品牌31.9%和23.3%的销售回报率也明显拉高了奥迪集团的整体回报率。

在销售数据方面,作为超豪华品牌代表的宾利和兰博基尼同样也在贫富差距分化加剧的后疫情时代取得了逆势增长。今年上半年,兰博基尼和宾利的全球交付量分别为5090辆和7398辆,分别同比增长了4.9%和218倍。

即便是在奥迪品牌内部,从总体下滑的销售数据之中亦能观察到豪华高端车型的下跌幅度明显小于入门车型的趋势。例如相对最廉价的A1和Q2上半年交付量同比下滑了40.6%和25.5%,而同样走量的A4和Q5交付量下滑幅度明显小于平均值。所有车型之中SUV的交付量占比也从去年同期的47.3%上升至50%。

享受到大众MEB电动平台红利的奥迪在电动汽车上也取得了52.7%的同比增幅,上半年交付量达5万辆,占到总交付量的6.3%。相对于燃油车定价更昂贵的电动车型占比提升也是奥迪上半年在销量大跌的同时营收仍能顽强持平去年同期的关键原因之一。

值得一提的是,虽然奥迪表达过将减少、甚至停止生产A1、Q2等入门车型的计划,但是与已经宣判A级和B级“死刑”的奔驰不同,杜斯曼的聚焦豪华并不希望以牺牲长期销量为代价。奔驰首席执行官康林松将2030年的全球销量从250万辆下调至200万辆区间,而杜斯曼对于奥迪品牌的期望仍是300万辆——相当于2022年上半年的四倍。

背靠大众大树未必好乘凉

在奥迪的电动车型之中,一度在挪威拿到过月度畅销车型的Q4 e-tron无疑是销售主力,同时也是奥迪搭乘大众MEB平台“顺风车”的典型。分摊的研发成本也是奥迪上半年7.0%的研发费用比例相较于奔驰的7.7%较低的原因。

不过,背靠大众这颗大树也意味着奥迪品牌不得不被迫卷入大众帝国的内部品牌斗争,其中的矛盾焦点无疑是大众集团的软件子公司CARIAD。

致力于为全集团所有品牌提供软件解决方案的CARIAD将总部选在奥迪所在的因戈施塔特小城就足以说明奥迪在其中的影响力。作为大众集团前任首席执行官赫伯特·迪斯遗留下来的最大政治遗产,CARIAD长期处于迪斯亲信杜斯曼掌控之下本身就是一个内部角力之后的妥协方案。

管理架构上先天不足的CARIAD很快就演变成了大众品牌、奥迪品牌和保时捷品牌的三方斗争舞台。

大众集团的电动化平台战略大致可以粗略划分为MEB平台、PPE平台和SSP平台三个阶段,该三大硬件平台一方面对应着走量品牌、豪华品牌以及所有品牌的分类,另一方面也对应着E 1.1、E 1.2和E 2.0三大软件平台。

尤其是E 1.1和E 2.0之间过大的性能和架构差异以及E 2.0的延迟交付最终引发了大众旗下三大品牌关于哪方领导E 2.0研发的斗争,最终的解决方案则是不伦不类地设立过渡软件平台E 1.2,该平台将仅适用于奥迪和保时捷的PPE硬件平台。E 1.2与E 2.0大部分约70%的代码以及在自动驾驶功能上的不兼容导致前者确定没有进入SSP硬件平台的可能性。

E 1.2平台额外的研发费用预计高达50亿欧元,这也是奥迪在发布半年报时预计研发费用未来将进一步攀升的核心原因。有着大众集团规模效应的奥迪即将超过7%的研发费用比例与“单打独斗”的奔驰几乎开始持平其实并不合理。

E 1.2软件平台研发落后导致的另一个恶果则是奥迪无法推出最新的电动车型Q6 e-tron。原定与保时捷电动玛卡(Macan EV)同步今年首秀的Q6 e-tron至今仍然只能停留在纸面,预计延后至2023年底方能下线的Q6 e-tron届时还能否在市场上占有一席之地并不乐观。

陷入中美市场表现乏力窘境

无论是聚焦豪华车型还是年销量300万辆的激进目标,奥迪目前还需要面对在中国和美国两大市场表现乏力的窘境。

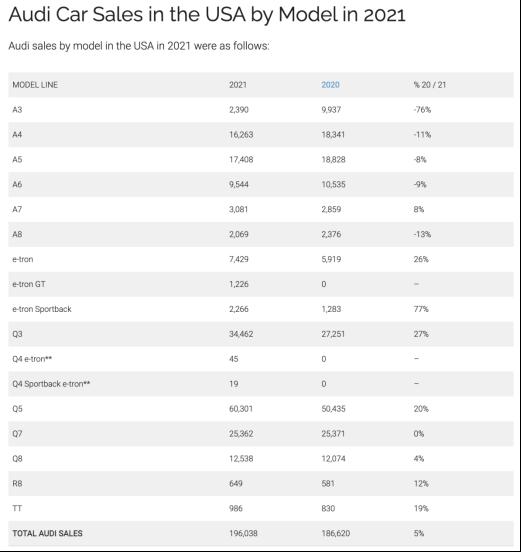

与奔驰今年上半年在北美取得17万辆销量、逆势同比增幅6%相比,奥迪在美国大跌29.4%的8.7万辆销量仅为奔驰的一半。此外奥迪在美国的销售车型严重依赖SUV,以2021年的销量数据为例,Q3、Q5和Q7三款SUV车型就占据了总销量的六成,而A系列所有车型的半年销量则无一能够破万。

相比于在美国拥有巨大品牌溢价的奔驰和宝马,奥迪在上世纪80年代的奥迪 5000丑闻和大众尾气门之后声誉始终无法恢复。而奥迪方面在美国市场因关税和产品定位问题过晚地引入RS3和RS5也压低了其在美国的知名度。

在中国市场,奥迪最大的问题则来自经历了长三角疫情和销量开局不顺双重打击的上汽奥迪。

相比于上半年累计销量同比大增38.6%、达41.8万辆(含进口车)的一汽奥迪,上汽奥迪上半年的累计销量仅为2269辆,还不及一汽奥迪的0.5%。

除了非可抗力的疫情因素之外,上汽奥迪目前仅有奥迪A7L和奥迪Q5 e-tron两款在售车型。上市至今A7L最高月销量仅为519台,今年1-7月份其累计销量也不足2500辆,距离上汽奥迪营销事业部总经理贾鸣镝曾为A7L定下的月销3000至5000台的目标相去甚远。相比于口碑不错、进口月销量近千台的原版A7,中国特供版、轴距拉长的A7L舍弃了溜背造型使得该车型直接与A6L产生定位重合,售前与售后分离的直营模式显然也难言成功。

至于另一款车型Q5 e-tron,其5月97台、6月125台、7月261台的销量更是惨不忍睹。与特斯拉Model Y以及中国造车新势力的纯电SUV产品相比,Q5 e-tron在电动市场品牌力仍显不足,e-tron系列的关注度甚至不如大众品牌通过铺天盖地广告强推的ID.家族。

目前上汽奥迪的翻身仗已经押宝到7月24日起开启预售的第三款车型Q6。Q6一方面是奥迪目前长度最长的SUV,甚至长于奥迪Q7和国产宝马X5,其50万人民币起的定价也比宝马X5和奔驰GLE更有竞争力;另一方面基于大众MQB Evo平台研发的Q6被批评为“换壳途昂”。以横向发动机布置为特点、主要适用于斯柯达和大众品牌的MQB平台被广泛视为一汽奥迪Q5L的MLB Evo平台的低级版本。

被视为上汽奥迪Q6进口版本的奥迪Q7去年全年上险量仅为16237辆,距离支撑上汽奥迪与一汽奥迪并驾齐驱仍存在巨大差距。