芯趋势丨半导体周期或触底 台积电业绩释放哪些成长性信号?

21世纪经济报道记者骆轶琪广州报道

台积电2022年最后一个季度的法说会结束后,A股半导体行业连涨了好几天,即便一些企业预估整年业绩将呈下滑态势。

东财Choice统计显示,截至2023年1月19日按近三日涨幅计算,半导体行业以5.36%的涨幅居于各类行业首位,已经连涨4天,其统计概念中的118家该行业企业中仅13家没有上涨。

作为行业展望的风向标之一,台积电对未来走势的预判无疑具有重要的导向性作用。这次其表态:2023年上半年半导体周期将触底,下半年有望迎来复苏。

由此,不少分析机构认为,这是电子行业可能触底的信号,半导体迎来周期底部机会。另一层上涨逻辑则是,在高质量发展路线指引下,半导体无疑是其中一个重点发展领域,而2022年半导体行业已经连跌许久,可挖掘其中价值。

Counterpoint副总监Brady Wang向21世纪经济报道记者分析,综合来看,2023年第一季度应该会是台积电的业绩相对低点,由于有年初淡季的因素影响,全行业的业绩反映可能会比台积电晚一些。

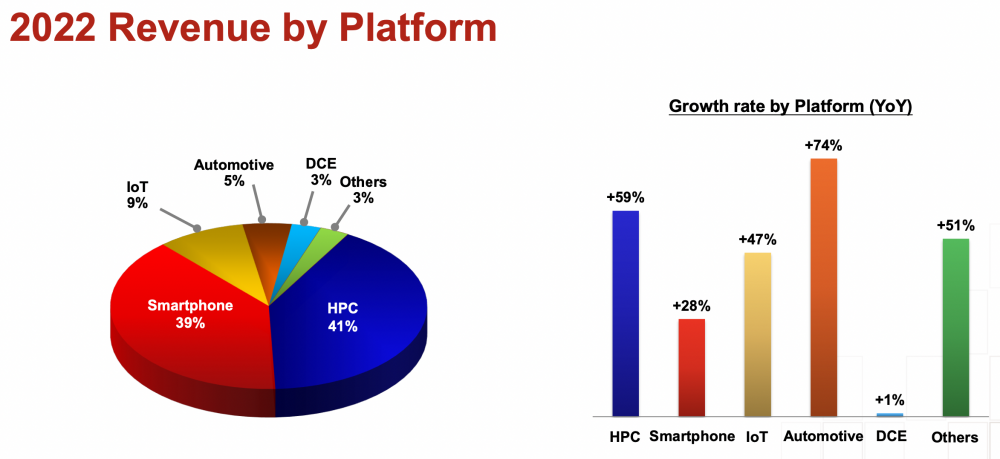

当然从台积电的业绩可见,2022年最大的变化是,曾经多年是其第一大营收来源的智能手机首次在全年财务周期内落后HPC(高性能计算)位列第二,而全年成长性最高的细分领域是汽车。这意味着随着手机市场走向成熟期,对芯片业来说,新兴成长行业的走向或许将有变化。

智能手机“失宠”?

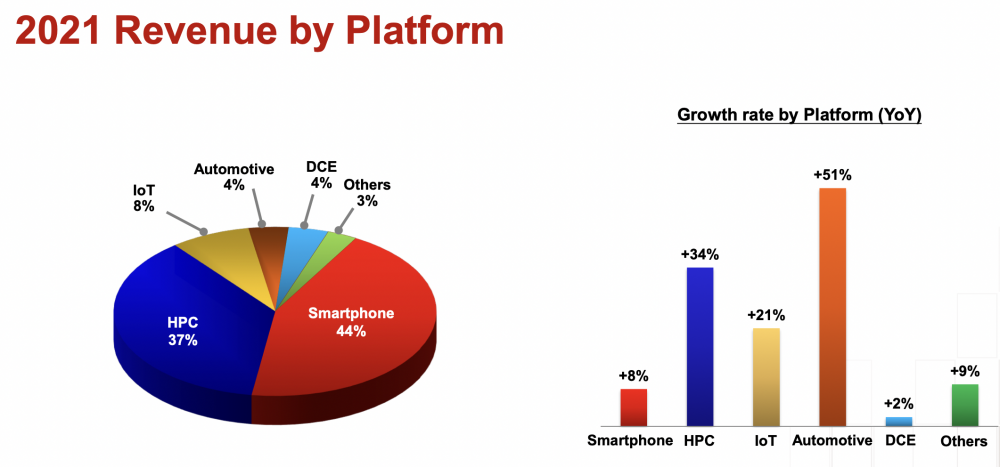

消费级市场的低迷已经延续一年,回顾台积电的收入构成可见,2022年除了第三季度之外,其他三个季度智能手机都已经不再是其第一大营收来源。而在2021年,智能手机还以44%的占比位居头号位。

(2021年智能手机依然是台积电第一大收入来源,图源:台积电公布)

随着全球主要手机市场都走向成熟发展阶段,其成长性已经不及HPC(高性能计算)和汽车(Automotive),这在2021年已有明显趋势,只不过汽车行业对芯片的需求是在近两年间开始旺盛起来,因此占比偏小,也一度因整车厂没有库存储备概念而面临暂时性紧俏行情。

台积电公告显示,2021年HPC业务收入同比增速34%、汽车增速51%;2022年汽车收入同比上升74%、HPC同比上升59%。

从具体占比来说,HPC对收入贡献42%、智能手机贡献38%,高成长的汽车则从2021年的4%提升到2022年的6%。

其中最受关注的无疑是“新晋”业务贡献第一HPC,如果说过去其成长主要来自于在家办公和企业级数据中心,目前台积电方面也承认,HPC短期内开始面临需求疲软的境况。

(2022年HPC成为第一大台积电收入来源,图源:台积电公布)

法说会(发布会)上台积电高层分析,智能手机和PC出货单位数量有所下降,但产品丰富度会不断增加。台积电增加了产品组合并拓展细分市场。这是公司预计行业会略有下降,但台积电仍然略有增长的原因。

“我觉得这还不能叫做转折点,只是手机部分未来的需求相对稳定,成长性相对低一些,总体收入还会上行。从成长性看,汽车大约会有8%-9%,HPC大约是3%-5%。当然宏观来说,汽车的需求还没有手机和HPC高。”Brady对记者指出,这是源于手机市场在未来多年都将处在成熟发展时期,虽然有新形态和新技术推出,但对整体手机市场体量推动有限,只可能会存在一些季节性震荡,当然其中的SoC、存储器等价值量依然较大。HPC则代表成长性市场,主要产品包括数据中心、服务器、笔记本电脑、PC等。

“这部分市场还有很多潜在成长性,当然不会是突然上行地成长。因此长远看,智能手机还有机会上行,但HPC会超过智能机。”他进一步分析,随着在家办公趋势结束,PC整体市场在2022年的确表现相对疲弱,但未来几年会看到由苹果自研芯片推动的Arm PC产品有更多成长点,叠加有高通、联发科等对这一生态的支持,因此这是驱动台积电HPC部分业务成长的一个动因。其实不止台积电,由Arm PC催生的很多细分领域新生意也将带动相关公司业绩成长。

下一个成长市场

可喜的是台积电对库存状况和未来的预期研判。法说会期间公司高管表示,库存调整开始于2022年,在三季度达到高峰,四季度有所减缓。最近确实看到有部分库存急剧减少,这就是为什么公司有信心下游市场在2023年下半年将反弹。只不过公司尚且难以确定这将是强V型反弹、还是U型反弹。

Brady也对记者分析,“预估2023年Q3-Q4开始半导体行业将有所复苏,但目前还无法确定是V型还是U型反转,真正行业大规模好转还是要看2024年。”他续称,目前厂商面临的难题在于库存积压,这中间需要2个季度左右的时间消化库存,而年末往往是行业旺季,因此会有这一判定。

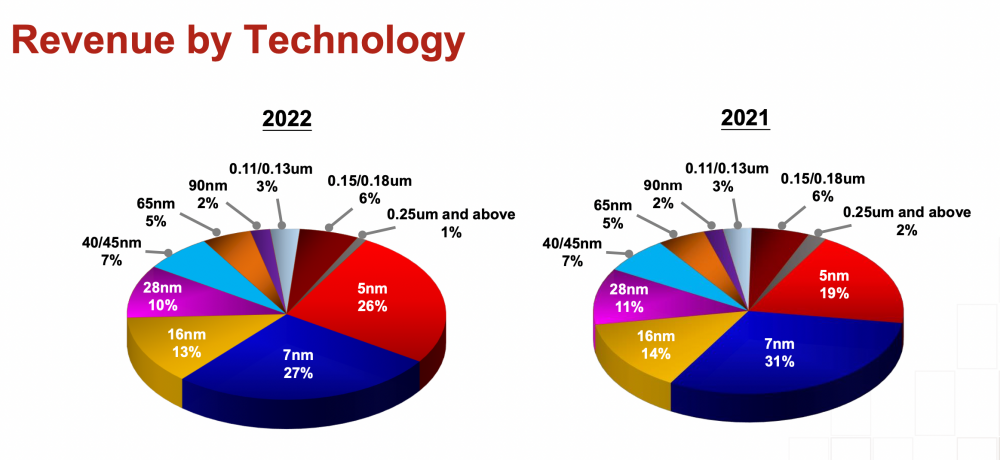

部分市场的需求疲弱也影响到了台积电在高阶制程方面的业绩表现。公告显示,相比2021年,台积电在2022年的5nm制程收入占比依然显著增加,但7nm占比下滑了4%。

对此,台积电高层解释,7nm业务大部分来自PC和智能手机,库存问题是主要原因。终端市场的下滑超过了公司预期。

(2022年5nm工艺制程高速成长,但7nm-28nm部分均有所下滑。图源:台积电公布)

当然公司也指出,半导体周期会一直存在,但目前情况不太可能重演,眼下低迷主要是被新冠疫情所影响。因为疫情,数字化转型需求加强,但后续供应链面临阶段性困难,客户的应对策略是建立库存,这造成了目前的高库存,但后续客户对库存建设会更加谨慎。

而汽车芯片的需求依然紧俏。台积电方面表示,依然无法完全满足客户需求,但正在改善。预计汽车短缺问题将迅速缓解。今年汽车市场和业务将成为核心。

Brady向21世纪经济报道记者分析,“汽车芯片之前一直处在供不应求状态,目前整体供给在提升,虽然依然处在需求高于供给状态,但在慢慢接近。”他预判,未来五年,随着汽车行业向电动化、智能化方向演进,会新涌现不同的芯片需求。此间一些应用最开始被怀疑,但逐渐得到市场验证,便会转变成新需求。汽车端主要供不应求的是ECU(电子控制单元,又称车载电脑)类芯片。

这与汽车行业既往通用芯片10-20年可以沿用的惯例不同,导致未来汽车行业可能都会存在轻微的供不应求状态。这将主要来自新应用的芯片需求,如车内娱乐、触控、显示、交互等,当然像过去两年大规模的芯片紧俏行情短期内不再会出现。

但值得关注的是,此前汽车市场考虑到安全性问题,更多采用的是成熟工艺制程,高成长的汽车芯片是否会影响到对高阶制程的渗透?

对此Brady分析,虽然汽车中目前看到主要采用的是成熟工艺制程,但台积电也在积极促成其客户从诸如60nm、90nm转道28nm制程,这同样可以用低成本实现更好的性能表现,因此可以看到28nm的相关需求一直在增加。

此外,汽车的智能化和电动化趋势,也会对12nm以下甚至到5nm工艺制程产品都有需求,部分头部芯片设计厂商已经在推动相关产品应用,因此车规芯片会对更多高阶制程有需求。

信达证券也认为,2021年Q4开始,台积电28nm节点成熟制程营收增速大幅提升,2022年四个季度同比增速中枢保持在约30%水平,反映出该技术节点景气度反转。在汽车需求依旧强劲、公司车用芯片产能仍无法满足客户需求情况下,认为台积电28nm及以上成熟制程有望保持成长性。