经济洞察(第3期)|港口空箱堆积与出口边际改善并不相悖

结合海关总署最新发布的2023年1-2月进出口数据,粤港澳大湾区(广东)财经数据中心监测发现:

1)年初贸易总额规模仍处于相对高位水平,出口商品结构存在冷热不均现象;

2)东盟对出口增速支撑持续性受欧美经济影响,全球外需短期内有回暖迹象;

3)前期产能过剩或为集装箱堆积主因,加息预期下我国未来出口仍将承压。

部分上游原料价格下跌明显

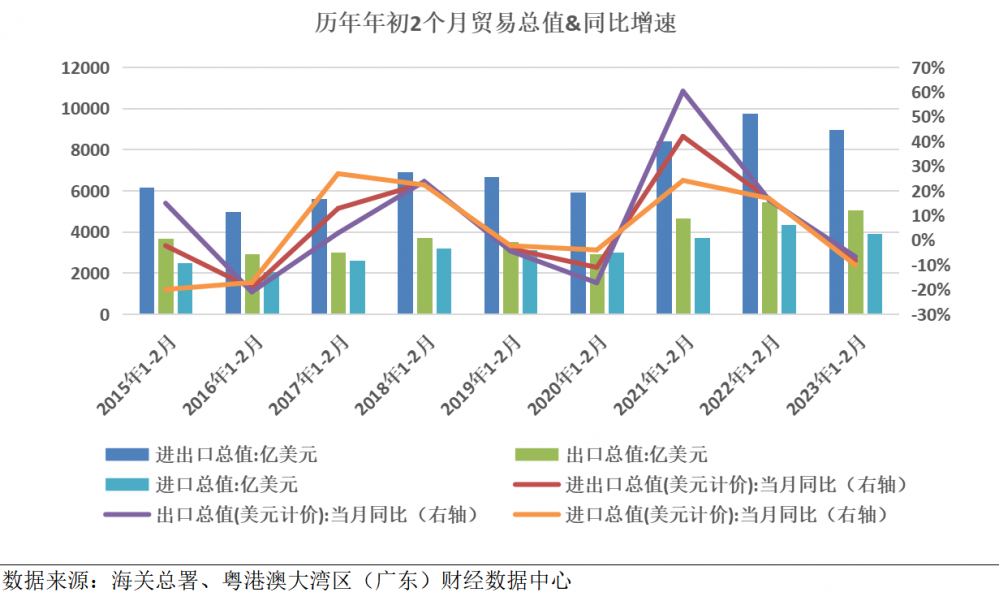

粤港澳大湾区(广东)财经数据中心监测发现,据海关统计,以美元计价(以下比较口径均为美元计价),2023年1-2月我国进出口总值8957.2亿美元,较去年同期下降8.3%。其中,出口5063亿美元,下降6.8%;进口3894.2亿美元,下降10.2%;贸易顺差1168.8亿美元,扩大6.8%。

总体来看,今年年初进出口总额规模虽低于去年同期,但包括进口总额和出口总额在内的整体规模仍处于2015年以来的高位水平。粤港澳大湾区(广东)财经数据中心分析认为,当前我国贸易规模仍保有优势。从2022年全年的贸易数据来看,一方面,在多重超预期因素冲击和2021年高基数效应的压力下,2022年进出口总额规模保持上行,出口维持韧性,顺差规模进一步扩大;另一方面,根据WTO数据测算,2022年中国出口贸易占全球出口份额为16.3%,与2021年份额基本持平,整体仍高于2017-2019年年均水平14.1%,贸易前景无需过度悲观。

相较于2022年12月单月,进出口总额降幅有所收窄(前值-8.9%),其中出口降幅收窄了3.1个百分点,而2022年四季度以来,进口增速跌幅明显,或从侧面指向国内需求还有待修复。进一步比较出口商品的增速情况,粤港澳大湾区(广东)财经数据中心监测发现,外贸出口商品结构存在冷热不均现象,部分上游原料市场价格下跌明显。

1-2月,钢材出口增速较上月单月同比增速由负转正,农产品、箱包等出口同比增速延续正增长,但增速较上月单月均有回落;而纺织及其制品、服装及附件、玩具、家具、塑料制品等劳动密集型产品的出口增速仍为负值,除纺织、玩具外降幅较上月单月均有所扩大,高新技术产品、机电产品的降幅有所收窄,其中,机电产品中的汽车出口韧性较强,出口增速较上月单月有所回落,但仍维持在65.2%的较高水平。

截至3月14日,塑料制品上游化工原料如双酚A、环氧树脂价格自2月起持续下跌,较1月底分别下降了7.4%和9.8%;纺织及制品原料纤维PP价格则较去年最高位水平下降了16.6%;而新能源汽车锂电池原料氢氧化锂、六氟磷酸锂则较1月底分别下降了18.4%、30.1%,其中后者自去年第三季度持续下行,最新数据较去年高位水平已下降了75.4%。原料价格的持续下行指向出口端的弱表现已较大程度影响国内上游原料市场预期。

对东盟出口增速提升至9%

我国对东盟出口同比增幅继续扩大,对欧盟、日韩出口状况有所改善。粤港澳大湾区(广东)财经数据中心监测发现,相比于2022年12月,今年1-2月,我国对东盟出口同比增速进一步扩大至9.0%(前值7.5%),其中新加坡同比增幅表现突出,较12月扩大了20个百分点,马来西亚、泰国同比增速则由负转正;对欧盟的出口同比增速降幅较12月有所收窄,其中德国、荷兰降幅收窄较为明显;对日本出口同比增速降幅较12月有所收窄,对韩国出口增速则由负转正;而对美国的出口仍不甚乐观,同比降幅较12月进一步扩大。值得一提的是,自2022年第三季度以来,我国对俄罗斯的出口规模不断扩大,平均月同比增速保持在21.5%。

粤港澳大湾区(广东)财经数据中心分析认为,对东盟、俄罗斯等国家或地区出口同比增速的扩大有效支撑了1-2月出口增速的改善,但从2022年全年贸易情况来看,我国对东盟地区出口份额占比为15.8%,虽较2021年有所增长,但仍不及美国的份额占比(16.1%),与欧盟的份额占比则基本持平(15.6%),而俄罗斯的份额占比仅为2.1%,欧美市场仍是我国出口总量规模的重要贡献地区。

另一方面,随着RCEP生效带来的贸易创造效应,我国与东盟在产业链合作方面更加紧密,但东盟内部多为出口依赖型国家,整体处于产业链中间制造环节,其对我国的进口需求受海外市场,尤其是欧美市场影响较大。以越南为例,2022年,越南对欧盟和美国出口合计占全国出口总额的比重为42%,其中在对美出口产品中,53.7%的出口份额为鞋帽服装、玩具、计算机及手机零部件等劳动密集型产品,外贸订单较大程度依赖于欧美国家的需求。综合来看,东盟国家对我国出口增速的支撑程度与持续情况受欧美经济发展约束。

近期数据显示,全球外需整体有回暖迹象。2022年12月起,摩根大通全球制造PMI、美国Markit制造业PMI终值均连续三个月小幅回升,韩国今年2月出口总额同比降幅较上月收窄了9.1个百分点。我国制造业PMI新出口订单已持续两个月扩张,其中2月已重回扩张区间,考虑到订单需求与实际交付存在时差,随着节假日影响因素逐渐消退,国内复工复产节奏基本恢复至常态化水平,生产端的供应保证了订单需求的后续交付,近2个月的需求将会逐步转为实际出口金额在一定程度上支撑未来一段时期内出口总值的基本规模。

港口空箱堆积与出口边际改善并不相悖

国内集装箱运价指数等高频指标对当前全球外需的情况表征意义有限。粤港澳大湾区(广东)财经数据中心监测发现,1月以来,国内集装箱运价指数整体呈下行走势,截至3月14日,最新一周数据(指3月10日当周,下同)显示,中国出口集装箱运价指数(CCFI)、上海出口集装箱运价指数(SCFI)分别较年初下降18.7%和14.6%,分航线来看,CCFI:澳新航线、CCFI:欧洲航线和CCFI:美东航线下降幅度均超过20%。

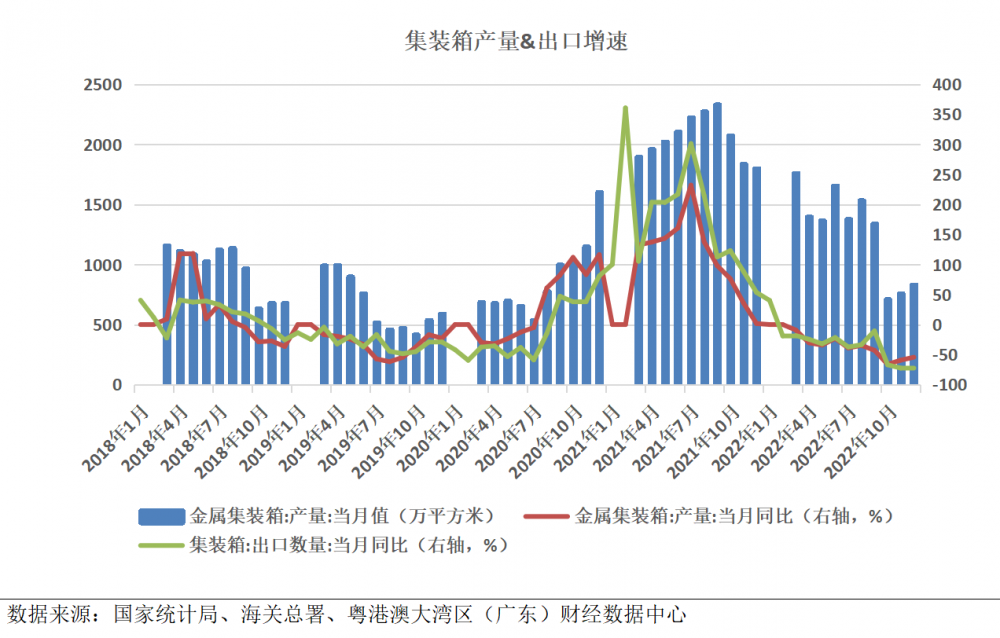

粤港澳大湾区(广东)财经数据中心分析认为,年初至今运价指数的持续下行、公开报道中部分国内港口出现空箱堆积现象与出口情况的边际改善并不相悖。2020年新冠疫情的突发,对全球货物运输造成冲击,大量集装箱滞留在亚洲—美国的主要贸易港美西港口和部分欧洲港口,集装箱运输回流受阻,同时,全球产业链转移至率先从疫情中恢复生产的中国,装运需求的旺盛推高集装箱运价并传导至集装箱生产端。

2020年下半年起,国内集装箱当月产量持续攀升,2021年9月单月产量更是创近十年来新高,2022年集装箱月均产量仍在1229.8万立方米,远高于2019年的603万平方米,集装箱出口同比增速与产量同比增速走势基本一致,大批量的集装箱订单也在同时期被交付。随着疫情冲击的减退,港口周转速度加快,集装箱回流情况改善,2022年2月起,集装箱出口增速已由正转负,集装箱供应出现过剩,大量集装箱闲置而被堆积在港口,欧美市场需求的疲软导致装运需求的下降则进一步加剧了这一现象。运价指数自身波动情况也可佐证。截至3月14日,最新一周数据显示,CCFI和SCFI指数虽持续下行但整体仍高于2019年疫情前同期水平,波罗的海运费指数干散货(BDI)则在2月下旬开始结束了开年以来的下行趋势,最新一周数据显示,BDI指数已基本回升至去年年底水平。随着集装箱市场供应企稳,运价指数与外需的关联性将会更为密切。

过去一年,受俄乌冲突、欧洲能源危机等多重冲击因素影响,美国、欧元区及日本等主要经济体通胀环境恶劣,全球经济面临衰退风险,全球外需整体呈下行趋势。在持续的加息进程之下,目前欧元区通胀水平整体有所改善,但核心通胀HICP并未随着能源价格的回落而下行,当地时间3月2日,欧洲央行公布的2月货币政策会议纪要显示,核心HICP上行引发担忧,与会者普遍认为提前加息仍然具有价值;去年下半年以来,美国的CPI和核心CPI连续下行,通胀压力有所缓解,但整体仍处于高位水平,美联储在最近发布的半年度《货币政策报告》中强调坚定致力于将通货膨胀率降至2%的目标水平,同时,美联储主席鲍威尔最新国会证词强调如果整体数据显示有必要进一步收紧政策,美联储的加息步伐将加快。综合来看,欧美经济体的加息进程仍将在未来一段时间持续,这意味着全球金融市场紧缩的周期加长,包括中国在内的多数经济体出口仍将面临较大压力。

此前,商务部部长王文涛在“权威部门话开局”系列发布会中指出,面临外贸承压的大环境,今年要稳规模、优结构,先把规模基本盘保住。随着稳外贸相关政策及举措的后续出台,市场预期有望企稳,外贸结构整体将得以进一步改善与优化。

出品:粤港澳大湾区(广东)财经数据中心

统筹:周上祺

主笔:陈勇杰,申美怡,梁永文

编辑:周上祺

注:本期分析涉及数据除特殊说明以外,均来自各渠道公开数据、粤港澳大湾区(广东)财经数据中心及合作供应商。