21资管研究:15家银行理财子公司2121款产品分析报告

“资管新规”已经落地两年有余,各大机构资管转型步伐加快。10月16日,央行发布《中华人民共和国商业银行法(修改建议稿)》,并向社会公开征求意见。整个资管行业尤其是银行正经历着更深刻和更深层次的整改,银行理财子公司的加入无疑给大资管时代带来了更多想象空间。

截至目前,已有21家银行获批设立理财子公司。根据11家理财子公司公布的2020年半年报数据,今年上半年净利润合计达34.6亿元,多家银行交出的靓丽业绩,透露出银行业转型的成果和决心。

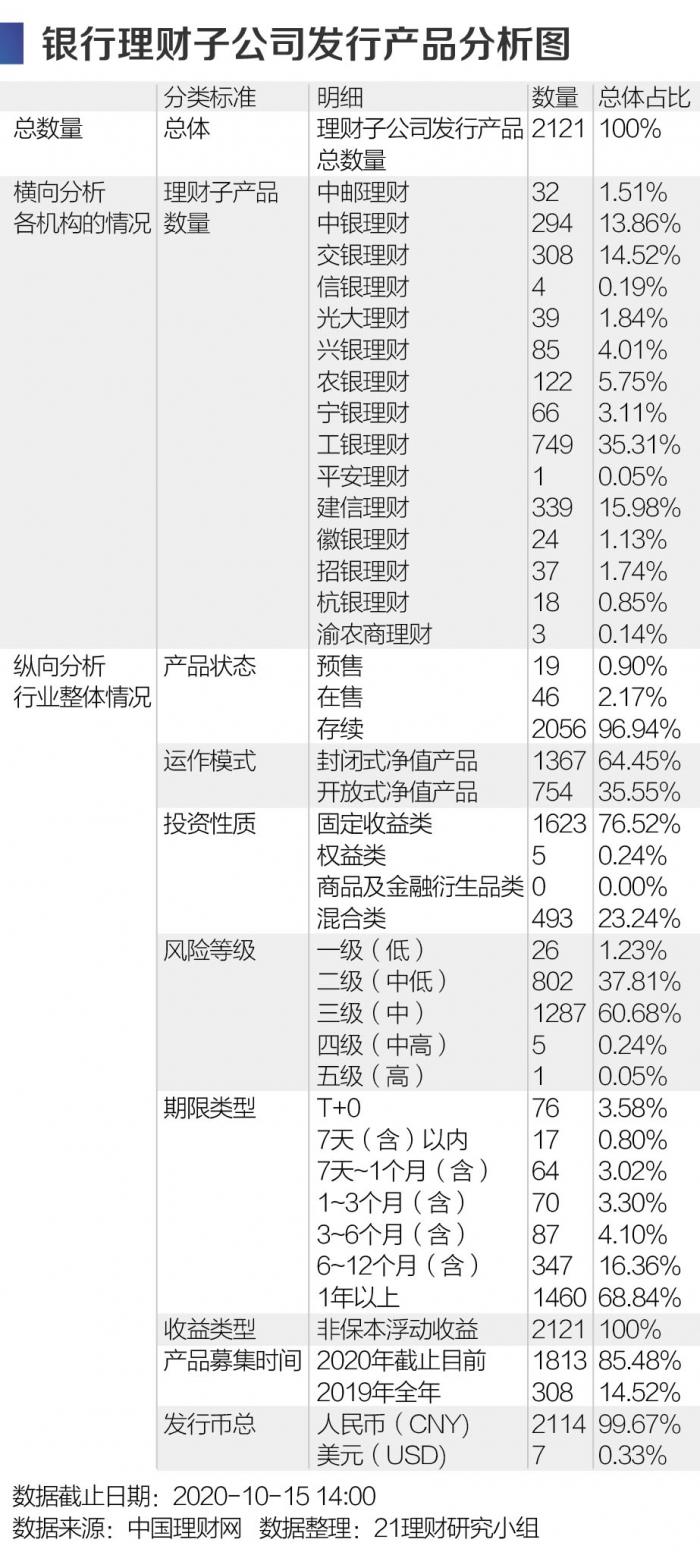

理财子公司净值型产品占100%

21理财课题组根据中国理财网公开数据整理显示,截至10月15日,全市场有15家银行理财子公司自成立以来共发行了2121款银行理财产品,这些产品均为净值型和非保本浮动收益型,说明理财子公司的产品已100%实现净值化转型。截至统计日,2121款产品中预售类产品占19款,在售类产品占46款,存续类产品占2056款。值得关注的是,2019年全年银行理财子公司发行产品共计仅308款,2020年以来至今已发行产品高达1813款,与2019年全年的发行量相比增长翻了近6倍。理财子公司产品发行出现“井喷”,这与银行业整体理财产品发行总量出现回落形成了鲜明对比,银行理财由此步入新的发展阶段。

据21理财课题组统计显示,封闭式净值型理财产品在发行数量上占据了绝对主导地位,占比64.45%,有1367款;开放式净值产品占比35.55%,有754款。封闭式净值型理财产品一般期限较长,产品在存续期间内不能赎回,只能到期限终止日再根据最新净值进行兑付,相对于资金较为灵活的开放式产品,封闭式产品更多以固定期限、不可赎回的特点出现,由于银行理财子公司的资产配置中,有相当一部分投向权益类和非标类资产,而这部分资产期限较长,资产端的期限决定了产品端的期限,因此理财子公司更倾向于发行期限较长的封闭式理财产品。

从各机构的发行数量上来看,工银理财以749款产品发行量“领跑”,占比高达35%;建信理财、交银理财、中银理财次之。四家国有大行理财子公司发行总数量达1690款,占全行业发行总数量的79.68%。21理财课题组统计发现,工银理财截至10月15日共发行749款理财产品,其中,封闭式净值产品有611款,开放式净值产品有138款;产品投资类型上看,固定收益类产品最多,有455款;风险等级上看,R3级(中等风险)最多,有558款;投资期限上看,产品期限一年以上最多,有618款,占比达 82.51%。

银行理财发力结构型理财产品

丰富的挂钩标的,弹性的想象空间,以及较低的风险偏好,结构型理财产品成为资管新规下各家商业银行理财产品转型的重要方向。

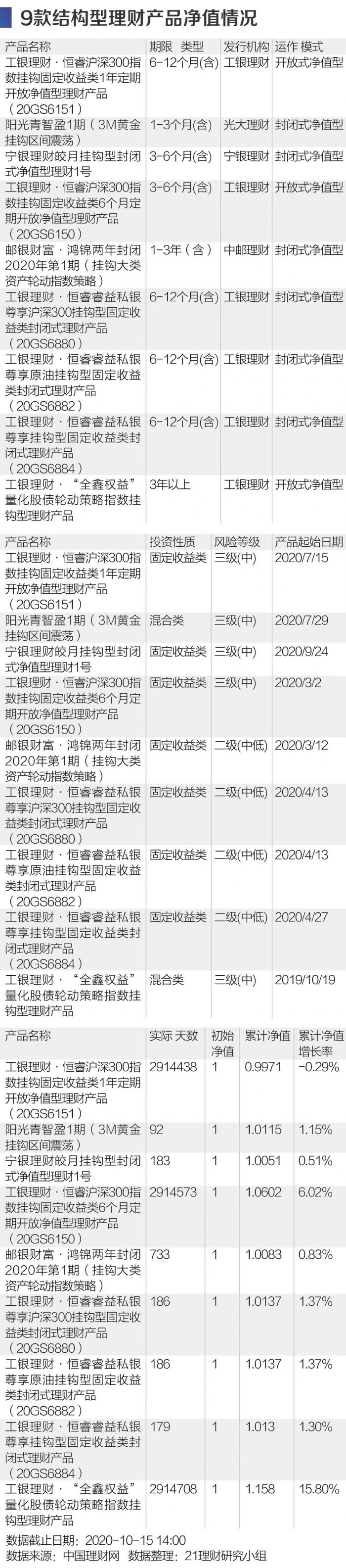

目前市场上的结构型理财产品以二元结构、价差结构、鲨鱼鳍结构、区间累积结构为主。伴随着A股市场转暖、交投活跃,为搭上股市的“顺风车”,工银理财、光大理财、宁银理财、中邮理财等多家理财子公司陆续发行了多款与股票挂钩的结构型产品。

据中国理财网公开数据显示,截至10月15日,21理财课题组统计到全市场理财子公司共发行2121款产品,其中,共有9款结构型理财产品,从数量上看占比相对较少。这些产品以挂钩股市、原油、黄金为主,累计净值增长率从-0.29%到15.80%,收益最高和最低的产品均来自工银理财。挂钩权益市场投资标的结构型理财产品要求投资者对金融市场有一定的判断能力,并具备一定的风险承受能力。

作为首家城商行理财子公司的宁银理财,在国庆节前也推出了一款结构型理财产品“宁银理财皎月挂钩型封闭式净值型理财1号”,这款产品属于公募固定收益类封闭式净值理财产品,风险等级为三级(适合平衡型、成长型、进取型的个人投资者)。产品说明书显示,业绩比较基准分为0.5%或5.85%两档,挂钩香港恒生指数(HSI.HI),产品期权部分采用二元看涨结构,设置观察日为2021年3月23日,产品起息日为2020年9月24日。扣除固定管理费等费用后,产品业绩比较基准分档情况计算:“第一档:若观察日当天,香港恒生指数收盘价高于或等于产品起息日当天的收盘价,则观察日当天期权行权实现高收益,业绩比较基准为5.85%(年化);第二档:若观察日当天,香港恒生指数收盘价低于产品起息日当天的收盘价,则期权不行权,业绩比较基准为0.5%(年化)。”该产品发行时间不足一个月,累计净值增长率为0.51%,目前公布的最高净值是1.0051。

权益类产品尚不成熟,“固收+”产品期限拉长,银行理财主打现金管理类产品支撑起新产品增量,以覆盖老产品的缩量,但现金管理类产品收益整体偏低。

如何提高新老产品的超衔接效率,是目前银行理财转型面临的困难之一。相比之下,银行理财的投资者对于净值化产品的接受度尚未达到公募基金市场,今年以来银行理财净值波动较大,一时间投资者用脚投票。想要提高新老产品衔接效率,并让广大投资者接受,关键是要设计出满足投资者低风险偏好又有较高收益预期,同时还满足资管新规要求的产品。从这个角度出发,结构型理财产品也许是不错的选择,通过把传统一档预期收益型产品扩容至两档收益或更多区间收益,同时通过投资技术大概率保障本金,是现阶段能被客户较好接受的过渡形态产品之一。长远来看,结构型理财产品虽然有机结合了丰富的挂钩标的、弹性收益空间及较低风险偏好,但对银行理财子公司投研能力是一个新的挑战,这也是理财子公司加大力度招兵买马,用尽一切办法引进人才的原因。

试水权益:招行组建19人专攻队伍

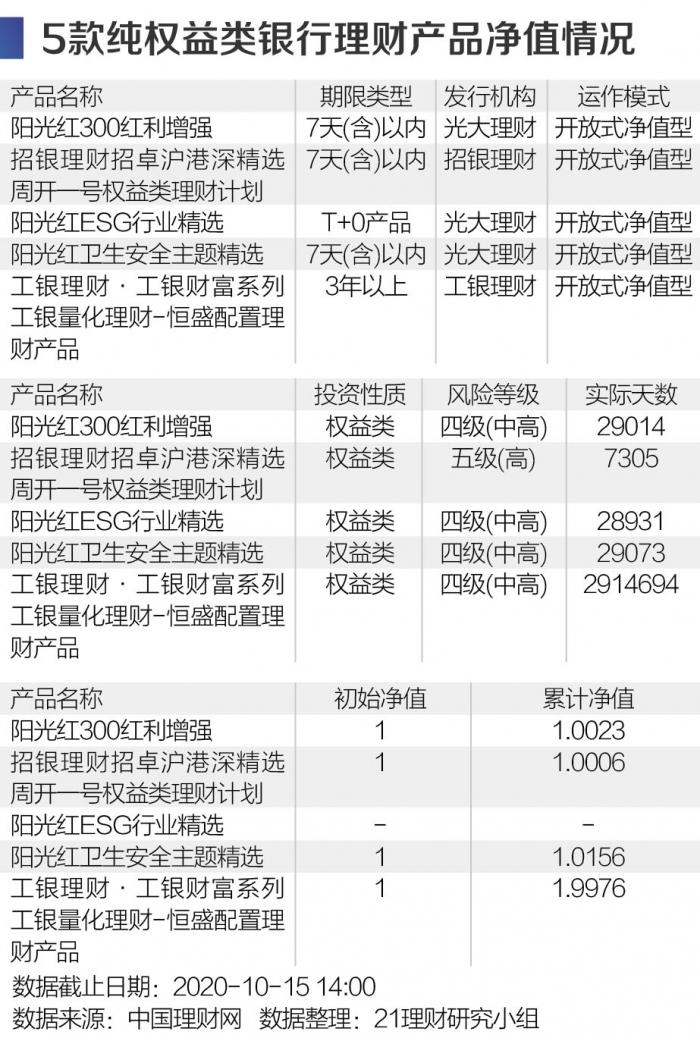

据中国银保监会披露,截至2020年6月末,银行理财产品权益类资产配置规模已达7907亿元,约占银行理财总资产的3%。在课题组本次统计的2121款理财子公司产品中,固定收益类占比最高,共发行1623款,占比76.52%;混合类493款,占比23.24%;权益类产品仅有5款,占比0.24%。

5款权益类产品中,其中1款产品风险等级为高级风险(R5),4款为中高风险(R4)。风险评级最高的是招银理财最新推出的“招卓沪港深精选周开一号权益类理财计划”[风险评级:R5(激进型)五级高风险],9月15日开始发行,该产品为招银理财首只主动管理的纯权益型理财产品。

据公开资料显示,该产品的投资思路主要是长期精选质地优良、估值合理的沪港深上市公司,拟配置的权益类资产比例为80%-95%,此外增加了股指期货作为对冲工具,拟配置比例为0-15%。相比在此之前其他银行理财子公司推出的权益类产品,该产品沪港深三地市场的投资范围定位,显示出近些年来资管机构对权益投资能力要求的不断提升。

5款权益类产品中,发行时间最早的是“工银理财·工银财富系列工银量化理财-恒盛配置理财产品”,该产品累计净值最高,截至10月12日,产品最新净值是1.9976,累计净值增长率高达99.76%,收益几近翻倍。

产品说明书显示,该产品募集时间是2012年01月09日-2012年02月09日,是工银理财母行工商银行的存续产品。同时,该产品收取一定的认购费,认购金额低于50万元,收取0.8%认购费;认购金额大于等于50万小于300万,收取0.4%认购费;认购金额大于300万则不收取认购费,同时该产品也收取一定的赎回费。

据21理财课题组调研数据显示,目前招行已经组成了19人团队的权益直投部门,共有3位投资经理,平均具备10年以上投研经验。去年以来,从外部资管和券商等机构引进了10余位市场化的投研人员,包括9位资深行业研究员。

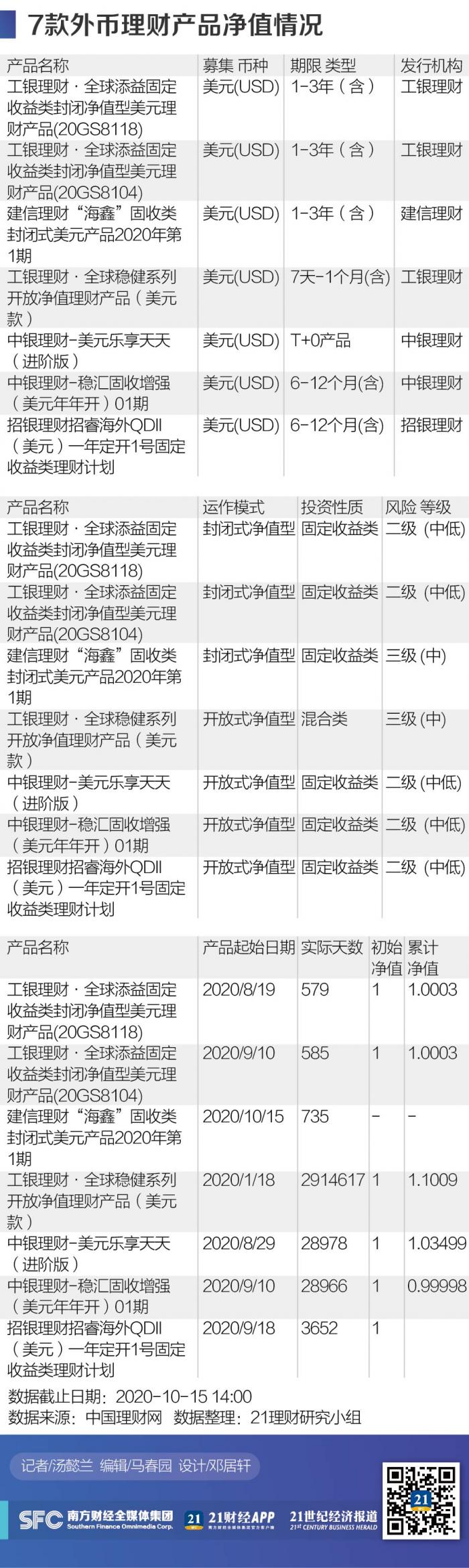

外币理财加速进入市场

截至10月15日,中国理财网登记在册的外币理财产品超过1500款。据21理财课题组统计,在理财子公司为主体发行的2121款产品中,人民币产品有2114款,占比99.67%,剩余7款产品均为美元产品,基本来自今年8月以来发行的新品,其中工银理财3款,中银理财2款,建信理财和招银理财各1款。这7款理财产品中有4款是开放式净值型,有3款是封闭式净值型。投资性质有6款是固定收益类,1款是混合类。产品风险等级上看,5款是R2级,2款R3级。

央行数据显示,今年8月末,我国外币存款余额8195亿美元,同比增长12.1%。当月外币存款增加258亿美元,同比多增401亿美元。开展外币理财业务的机构需QDII(Qualified Domestic Institutional Investor)资格,即获批的“合格境内机构投资者”才可开展境外代客理财业务。投资者用人民币购买的QDII理财产品,委托银行开展境外投资,使投资者在没有外币的情况下也可以参与国际金融市场投资。

以招银理财发行的“睿海外QDII (美元)一年定开1号固定收益类理财计划”为例,其产品说明书显示,业绩比较基准为首个投资周期年化2.2%-3.7%,认购起点是1美元,资金主要投资于境外货币类资产和固定收益类资产,投资比例显示现金、银行存款、可转让存单、货币市场基金等占0%-80%;政府、金融机构和企业在境外市场发行的债券等证券,国际公认评级机构A级或以上评级的金融机构发行的结构性产品占20%-100%;高流动性资产不低于5%。产品的投资策略主要是大类资产配置、久期策略、信用策略和结构性产品投资策略。

从收益情况来看,外币产品整体风险偏低,收益率也偏低,也出现过跌破净值的情况。理财子公司外币理财产品的发行,从数量上看尚不成气候。另外,发行外币理财还要充分考虑市场风险、流动性风险、合规性风险等。但作为重要理财类型之一,随着经济的不断发展,全球一体化的不断推动,老百姓对于海外留学、旅行、投资等国际活动的需求也更加旺盛,外币在个人的资产占比有着逐步增加的趋势。因此,外币理财也越来越受到人们的关注,银行理财子公司试水外币理财产品是一个新的尝试。

净值波动不是“洪水猛兽”

21理财课题组认为,理财产品的净值波动是其发展转型期面临的必然挑战。机构在理财管理端需要不断增强投研能力和风险管理能力,在市场端不断加强投资者教育及适当性管理。银行理财在保持原有改革步伐的同时,需要进一步引导投资者积极适应市场波动,关注资产配置的稳健性和可持续性,并通过长期投资来平滑净值波动。

加大投资者教育,净值波动不是“洪水猛兽”,引导投资者建立正确的理财观念。同时应加强精准营销,对客户进行分类分层管理,银行资管后续可运用结构性产品和衍生工具,向跨资产类别、跨区域、跨币种、跨周期的资产配置型产品方向创新,形成固定收益、固定收益+权益/量化、股债混合、纯权益等多层次产品体系,丰富理财客户的可投资产品。

保持监管政策的一致性和连续性也非常重要,这有助于市场机构稳健开展相关业务。合理把握去杠杆、严监管与稳增长之间的关系,避免因市场环境变化而过度调整既定监管政策。银行理财子公司应贯彻落实资管新规及理财细则,业务发展将合规经营放在突出的位置。

(后续21理财课题组将陆续发布针对银行理财收益的系列测评报告,通过收费、收益、净值波动、夏普比率、偏离度等多维度进行测评跟踪,敬请关注!)

(21银行理财课题研究员:方海平、周炎炎、周和威、何泽宇、许冬煊、荆瑞雪、詹雅琦、薛茹云)