2018年十大明星并购透视:国企改革与整合创新争艳

2018-12-29 07:00:00 21世纪经济报道 安丽芬

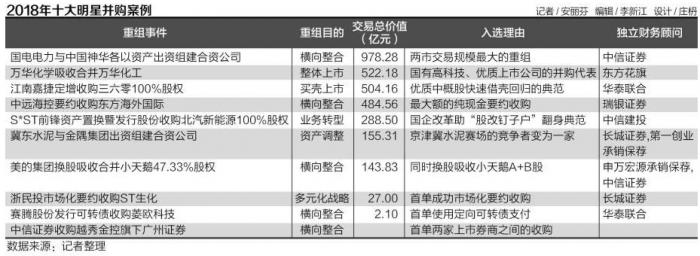

21世纪经济报道记者从2018年整个A股并购市场中,以重组规模、方案设计、创新性、重组后的经济与社会效果、对市场的借鉴意义等为标准,遴选出了2018年的十大明星并购案。

告别了过去几年疯狂、草莽的跨界并购时代,今年的明星并购身上有诸多的共性:大额、创新、国企改革、行业整合、重大无先例、要约收购渐入人心。

十大明星并购案中,有7个并购案例的交易总价值超过百亿元,包括两市交易规模最大的国电电力(600795.SH)和中国神华(601088.SH)合并火电资产、万华化学(600309.SH)吸收合并万华化工,它们代表了国企改革以及行业整合的双重方向。

其它机会留给了对市场有借鉴意义的中小型并购,包括首单成功市场化要约收购的浙民投要约收购振兴生化(000403.SZ)、首单使用定向可转债支付的赛腾股份(603283.SH)收购菱欧科技,以及首单两家上市券商之间的收购:中信证券(6000030.SH)收购广州证券(目前暂未披露交易方案)。

21世纪经济报道研究发现,同行业上市公司之间的整合更具有社会意义、市场意义以及行业的良性发展。未来,同行业上市公司之间的收购大幕将开启。

国企频现大额并购

国企改革正逐步进入深水区,体现在资本市场上的并购多为同行业资产整合且交易规模庞大。以重组规模为重要指标的本次评选中,入选的多个并购案有着国企改革的印记。

2018年,两市交易规模最大的一单重组是国电电力与中国神华合并火电资产组建合资公司,交易总价值高达978.28亿元,独立财务顾问为中信证券。

“两大央企将重合度较高的火电发电业务进行整合,不仅有效解决了同业竞争问题,而且还将充分发挥产业链的协同效应。”12月27日,某中型券商并购人士对21世纪经济报道记者表示。

在国企改革的浪潮下,万华化学吸收合并万华化工,后者实现整体上市,交易总价值522.18亿元,在2018年交易规模中排名第二,独立财务顾问为东方花旗证券。这一操作不仅是国企改革的经典案例,万华化学通过此次吸收合并也将成为全球第一大MDI供应商。

对于万华化学吸收合并万华化工,证监会也公开表态支持。8月,证监会新闻发言人常德鹏表示,“作为国有高科技上市公司的代表,万华化学此次吸收合并申请能够快速审核、过会,体现了证监会支持上市公司并购重组的坚定决心。”

2018年的并购大潮中,A股市场中10年的“股改钉子户”S*ST前锋(600733.SH,现更名为北汽蓝谷)的股改问题亦被解决。作为股改的组成部分,S*ST前锋披露的重组方案包括重大资产置换、发行股份购买资产以及募集配套资金,北汽新能源作价288.5亿元,独立财务顾问是中信建投证券。

由于实控人仍为北京市国资委,因此S*ST前锋收购北汽新能源不构成重组上市。“业内把这单案例认为是借壳,毕竟公司主营发生改变、注入资产财务指标等均已满足借壳条件。”上述并购人士称。

北京市国资委旗下的国企2018年动作不断,除了将北汽新能源运作上市,冀东水泥(000401.SZ)和金隅股份(601992.SH,现更名为金隅集团)合并水泥资产组建合资公司也是一大亮点,交易总价值155.31亿元。

按照知情人士说法,“在京津冀的水泥赛场上,冀东水泥和金隅股份本是竞争激烈的双方,因为水泥资产整合在一起而变成一家人,不仅有利于区域水泥市场的健康发展,也成为区域水泥企业转型升级、提高竞争力的参照物。”

无先例、创新并购激活市场

在十大明星并购案中,有些中小型并购以创新性、对市场的借鉴意义等优势入选。

譬如赛腾股份2.1亿元收购菱欧科技,入选的原因则是该单为首单使用定向可转债支付的并购,独立财务顾问为华泰联合。

2018年11月,证监会发布《证监会试点定向可转债并购支持上市公司发展》。赛腾股份成为首家试点定向可转债的上市公司,在业内投行人士看来,赛腾股份使用定向可转债支付方案设计精华是创新,包括双向转股价格调整机制和强制回售条款等。

2018年,市场化要约收购渐入人心,比如浙民投要约收购振兴生化、广州基金要约收购爱建集团(600643.SH)、周大福要约收购ST景谷(600265.SH)等,其中尤以浙民投要约收购振兴生化最为跌宕起伏,该单是A股市场上第一次成功以公开竞价方式取得上市公司控制权的案例,是中小股东集体成功选择控股股东的经典案例,独立财务顾问是长城证券。

从筹备要约收购事件到浙民投总裁陈耿当选为生化的董事长,历时约11个月。其间围绕控股权之争的信息披露、举报与澄清、停牌重组、白衣骑士佳兆业介入、董事会席位争夺等精彩大戏不断上演,最后以浙民投、佳兆业集团联手入主董事会告终。

“一步走错就会导致满盘皆输,好在最后结局圆满。印象比较深的是这场收购首次动用了‘股东业务专区’进行信息披露,属于深交所2016年12月开通该通道后首例以关联方身份进行披露的案例。”12月27日,参与操作浙民投收购生化的中介人士对21世纪经济报道记者表示,一直以来,中小投资者是市场中的弱者,这个案例却主要受益于中小投资者的支持,因此这也为中小投资者团结起来选择控股股东提供了一个渠道。

中概股巨头三六零的借壳回归让2018年的壳市场沸腾了好几次,从传言峰起到定下借壳江南嘉捷再到借壳新政下的艰难获批通过,都不断牵动着市场的神经。最终,三六零以504.16亿元的交易金额成功借壳江南嘉捷,独立财务顾问为华泰联合证券。

上市公司整合大幕开启

中信证券收购广州证券是十大明星并购案中最特殊的一个,目前尚未披露交易方案。广州证券2018年上半年的净资产为112.7亿元,目前券商板块PB为1.2倍处于历史低位,交易规模应在百亿以上。

这单并购案之所以入选在于其不仅是重大无先例事项,而且是两家上市公司之间的券商收购,对券商行业整合影响深远。

“这项收购保密性良好,其实很早就有眉目了。广州证券很难壮大成为头部券商,而中信证券通过这次收购,可以壮大在粤港澳大湾区的经纪、投行、固定收益等业务。”12月28日,接近该项收购的某广州投行人士表示。

在这位广州投行人士看来,“上市公司之间的并购才是真正的并购重组,尤其是同行业上市公司之间的整合更具有社会意义、市场意义以及有利于行业的良性发展。”

在十大明星并购案中,亦有上市公司并购上市公司的典型案例,比如美的集团(000333.SZ)吸收合并小天鹅A和小天鹅B,交易总金额为143.83亿元,独立财务顾问为中信证券和申万宏源证券承销保荐有限公司。

吸收合并完成后,小天鹅将终止上市并注销法人资格,美的集团或其全资子公司将承接小天鹅的全部资产、负债、业务、人员等一切权利与义务。

“虽然浪费掉了一个上市平台,但这种操作可以集中精力发展合并后的美的集团。”上述广州投行人士表示。

2018年的上市公司之间的收购还发生了A股收购H股、A股收购B股。十大明星并购案中,中远海控(601919.SH)484.56亿元纯现金要约收购H股东方海外国际,是2018年最大单的纯现金要约收购。完成收购后,中远海控成为世界第三大班轮公司,双方在航线、码头的资源进一步发挥协同优势。

此外,顾家家居(603816.SH)13.8亿元收购同行上市公司喜临门(603008.SH),开启了家居行业的整合大幕。

在目前的宏观经济形势下,随着资本市场低迷,有实力的优质上市公司将掀起对同行业上市公司的收购潮,真正的并购重组将开启大幕。

(编辑:李新江)