21说案丨债券违约处置之破产重整:以股抵债、留债展期提高清偿率

2020-01-14 12:16:18 21世纪经济报道 21财经APP 张旭,危玮肖,廖雪

随着信用债违约的常态化,债券违约的后续求偿也成为了投资者乃至监管机构的关注焦点。2019年12月24日,最高人民法院和三大部委联合召开了“全国法院审理债券纠纷案件座谈会”,讨论化解债券违约以及加快完善债券违约处置机制。2019年12月27日,央行、发改委和证监会联合起草的《关于公司信用类债券违约处置有关事宜的通知(征求意见稿)》公布。

国内债券违约后的求偿并没有统一的处理模式或流程,大致可以通过债务人债权人是否协商一致分为自主协商和司法程序两类,而破产重整则是进入司法程序后常见的一种求偿方式。本文聚焦破产重整,重点关注债券发行人破产重整的情况。

1、违约集中,破产重整提速

纵观2019年,债券市场一共有39个新增的违约主体,仍保持在历史较高的水平,违约后续的处置亟待规范和完善,而破产重整作为违约后续处置的重要手段明显增多。自2018年债券市场违约增多以来,被申请重整的发债主体也开始增多,2019年更甚,全年共有20个发债主体被申请破产重整,这一数量明显高于往年。

图表1:历年来被申请破产重整的发债主体数量

资料来源:Wind,光大证券研究所整理 注:包含被申请重整但法院尚未裁定,是否进入重整具有重大不确定性的主体

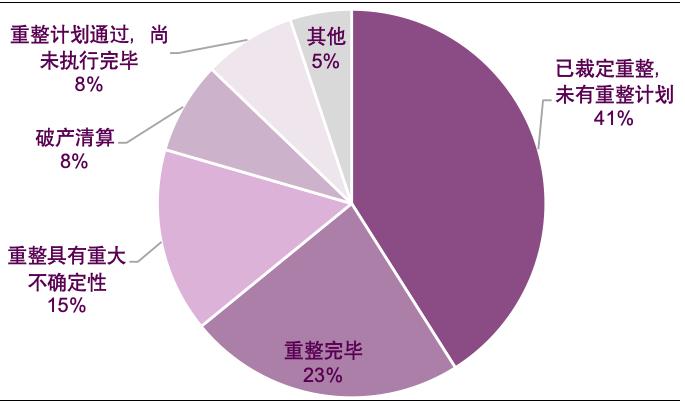

都有哪些发行人发生破产重整了?我们共梳理了2014年至今(截至2020年1月10日)的39个案例,其中大部分都是法院已裁定破产重整但尚未有重整计划的主体,这一部分主体共有16家,占比41%;已重整完毕的主体有9家,包括*ST云维、云南煤化工、中国二重、柳州化工、东特钢、*ST超日、*ST舜船、沈机股份、*ST庞大,占比23%;是否进入重整具有不确定性的主体有6家,而重整计划通过但未执行完毕的有3家主体。通过梳理我们发现,有3家主体是进入了破产清算,分别是广西有色、富贵鸟以及金立通信,此外其他进度的有2家,分别是保千里(申请人已撤回重整申请)和河南众品(预重整)。

图表2:39个破产重整的发债主体各进度占比

资料来源:Wind,光大证券研究所整理

图表3:已重整完毕及重整计划通过但未执行完毕的发债主体(单位:天)

资料来源:Wind,光大证券研究所整理 注:含已出重整计划但尚未执行完毕的主体

图表4:重整具有重大不确定性、破产清算及其他重整类型的发债主体

资料来源:Wind,光大证券研究所整理 注:河南众品的日期为预重整公告日,保千里的日期为申请人首次申请重整的日期

图表5:已破产重整但尚未有重整计划的发债主体(单位:天)

资料来源:Wind,光大证券研究所整理

2、预重整的实践

2.1、什么是预重整

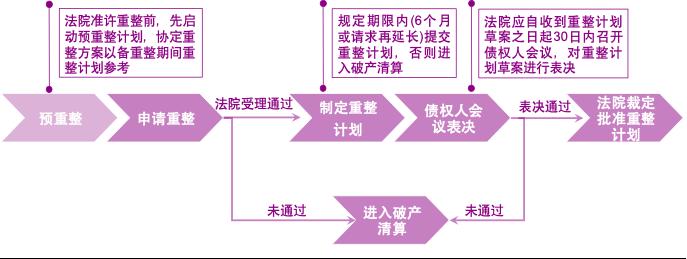

预重整是指向法院提出重整申请前,债权人、债务人、出资人等利害关系人通过庭外商业谈判,就债务清理、营业调整、后续融资等事项先达成预重整方案。重组程序启动后,以该方案为依据制定重组计划草案提交人民法院依法审查批准。

此外,在法院受理破产清算、宣告债务人破产之前,如果利害关系人在此期间进行谈判达成预重整方案,再向法院提出重整申请,由清算程序转重整程序,也是预重整的一种达成方案。

图表6:预重整在重整程序中的地位

资料来源:Wind,光大证券研究所整理

重整受理通过后,债务人或管理人需要在6个月(最多再延期3个月)内提交重整计划草案,法院在收到草案之日起30日内召开债权人会议,对重整计划草案进行表决。各表决组均通过重整计划草案时,重整计划即为通过。从重整申请受理通过到各方通过重整计划,期限一般不超过10个月,期间常存在各方意见不一致、无法协调的困境。

而预重整结合了重整和协商和解的优点,不必遵循严格的司法程序,通过利害关系各方的灵活协商,预先达成一致意见,将矛盾协调程序提前到重整申请受理前,既提高了法院通过重整申请的可能性,也为后续重整计划的提出和表决奠定了成功基础,缩短后续重整期间。同时,矛盾的提前解决也有利于重整计划顺利执行,提高重整成功率。

而预重整制度的缺点在于缺乏司法制度的强制力保障,在预重整期间,债务人不能享受重整期间的优待。对债权人而言,预重整期间也缺乏对于债务人的监管和制约。因而在达成预重整协议之前,仍要经多方艰难的博弈。

2.2、预重整的依据

目前我国尚未有关于预重整制度的立法规范,但多个地方法院已有预重整运行成功的案例,为预重整制度的推广提供了判例依据。

在制度依据上,2018年3月6日最高人民法院发布的《全国法院破产审判工作会议纪要》中指出,“在企业进入重整程序之前,可以先由债权人与债务人、出资人等利害关系人通过庭外商业谈判,拟定重组方案。重整程序启动后,可以重组方案为依据拟定重整计划草案提交人民法院依法审查批准。”该纪要承认了预重整制度的合理性,鼓励企业对预重整进行探索。

2.3、预重整制度的实践:众品食品

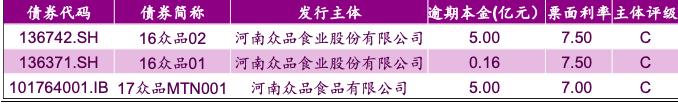

河南众品食品有限公司为民营企业,持有河南众品食业股份有限公司98%的股份。2019年1月7日,子公司发行的“16众品02”回售款未能按期完成兑付,构成实质性违约。2019年1月18日,母公司发行的“17众品MTN001”未能按期完成兑付,再次违约。

目前众品旗下涉及到的违约债券一共三只,除违约债券以外公司无存续债券。

图表7:众品集团存续债券违约情况

资料来源:Wind,光大证券研究所整理

图表8:众品集团存续债券违约情况

资料来源:Wind,光大证券研究所整理

2.3.1、与预立案制度相结合

众品食品的预重整是在法院登记立案重整之后开启的,与之相匹配的是地方法院实行的预立案制度,即法院在审查破产重整案件申请立案期间,进行预立案登记,法院指定管理人开展与债权人谈判、对外寻找投资人、进行初步资产债务清理、并引导股东与主要债权人达成重组方案。此过程有法院的庭外参与,优点在于达成的重组方案比较容易转化为法院受理破产重整立案后的重整计划,并且法院指定的第三方管理人能够在各方陷入僵局时及时推动预重整的进行,提高预重整效率。众品食品是河南第二大肉制品企业,政府对众品食品违约事件的后续处理较为重视,指定了预重整管理人。

2.3.2、公司重整挽救价值大

众品食品违约的主要原因是流动性出现问题,发行人的流动资产周转率从2012年的2.79下降为2017年末的1.4,2018年6月末仅为0.57;应收账款周转率从2012年末的18.43下降为2017年的6.93,2018年6月末仅为2.16。

而从盈利能力来看,发行人的销售毛利率基本保持稳定,2018年6月末为11.30%,与2012年的10.35%持平。此外,发行人生鲜肉食产能居全国前列,销售渠道覆盖较广,重整挽救价值相对较大。

2.3.3、利害关系人配合

各方利害关系人愿意配合也是推动预重整进行的重要因素,从众品食品的公告来看,发行人违约后积极与债权人沟通,提供资产清单、签署偿债协议和保证合同等举动,提高了债权人的配合性,为预重整的开展奠定了基础。

3、以股抵债、留债展期提高重整清偿率

根据破产法相关规定,待清偿的债权一般分为七类,分别为破产费用、共益债务、职工债权、社保债权、税款债权、优先债权以及普通债权。前五类债权一般为百分百清偿,而优先债权的清偿取决于担保品、抵质押物的价值,不足以清偿的部分转入普通债权,普通债权的清偿率最为靠后,无担保的信用债均属于普通债权的范畴,此处我们着重分析重整计划中规定的普通债权清偿率。

普通债权在重整清偿中一般分为大额债权组、小额债权组进行分类清偿,且部分债权在大额债权组中还细分为金融债权人和非金融债权人两部分以不同方式清偿,小额债权组大多数能以现金全额清偿,而大额债权组部分以现金或股票清偿,金融债权人用股票清偿的概率较大。

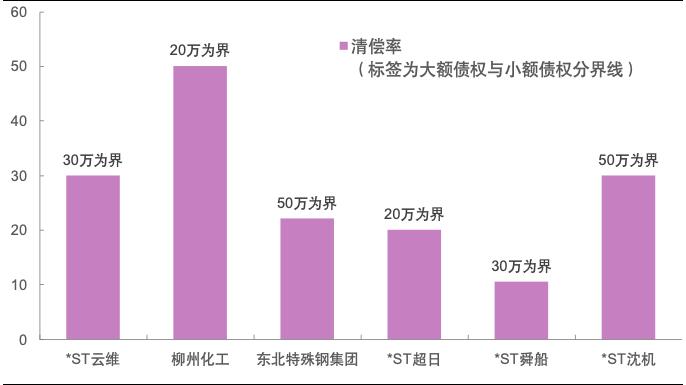

我们梳理的发债主体破产重整案例中有12家已经法院裁定批准了重整计划(其中9家已执行完毕),根据可得的清偿方案来看,云维股份、*ST柳化、东特钢、*ST超日、*ST舜船、*ST沈机等6家机构的大额债权组平均清偿率为27.11%,小额债权组分界线为20-50万元不等,均全额以现金受偿。

图表9:6家可得清偿方案的发债主体清偿率情况

资料来源:Wind,光大证券研究所 单位:%

部分破产重整的主体对大额金融债权采取了以股抵债、留债展期等手段,按照重整计划,这两种手段均提高了金融债权的清偿率。通过企业破产重整受偿的清偿率较低,以股抵债、留债展期的形式理论上能提高清偿率,实际上受发行人经营因素影响较大,需密切跟踪重整企业的后续经营管理。

案例一:二重重装

2015年9月21日,四川省德阳中院裁定受理二重集团(德阳)重型装备股份有限公司重整一案,并于同日指定北京市金杜律师事务所和北京大成律师事务所担任二重重装的管理人。2015年11月27日,二重重装召开第一次债权人会议及出资人组会议,表决通过了《二重集团(德阳)重型装备股份有限公司重整计划(草案)》。2015年11月30日,德阳中院裁定批准重整计划,并终止二重重装的重整程序。

二重重装在破产清算状态下的普通债权清偿比例为17.38%。

重整计划中大额金融债权偿债方案:现金清偿+剩余部分股票全额清偿。二重重装确认清偿或提存的普通金融债权共计115.42亿元,首先按13.08%的比例现金清偿,现金清偿部分后剩余的金额全部以出资人权益调整方案转增和让渡的股份以5.29元/股的价格抵偿。

案例二:庞大集团

2019年9月5日,唐山中院根据债权人冀东丰公司的申请依法作出《民事裁定书》,裁定受理庞大集团重整一案,并于同日指定庞大集团清算组担任管理人,负责重整期间的各项工作。2019年12月9日庞大集团第二次债权人会议召开,会议表决通过了《庞大汽贸集团股份有限公司重整计划(草案)》。2019年12月29日,庞大集团收到河北省唐山中院《民事裁定书》,法院裁定确认庞大集团重整计划执行完毕。

庞大集团在破产清算状态下的普通债权清偿比例为11.20%。

重整计划中大额金融债权偿债方案:现金清偿+留债展期+以股抵债。普通债权及有财产担保债权对应担保财产无法覆盖的债权部分,以债权人为单位,每家债权人50万元以下(含50万元)的债权部分现金方式全额清偿;超过 50万元的债权部分按照如下调整及受偿方案清偿:

1)子公司担保财产评估价值覆盖部分在该担保财产评估价值范围内, 由庞大集团留债展期清偿(陆续分6年展期清偿);

2)以股抵债部分,100元普通债权分得约16.72股庞大集团资本公积转增股票,以股票的抵债价格按5.98元/股计算,该部分普通债权的清偿比例为100%。

4、风险提示

违约风险并未完全暴露,基本面存在重大瑕疵的发债主体违约概率仍然较高;通过企业破产重整受偿的清偿率较低,以股抵债、留债展期的形式理论上能提高清偿率,实际上受发行人经营因素影响较大,后期偿付仍有风险。

(作者系光大证券固定收益分析师)