重磅!美联储加息25个基点!40年来罕见操作?中国央行率先放大招!关注3大信号

2018-12-20 07:08:35 21Plus综合

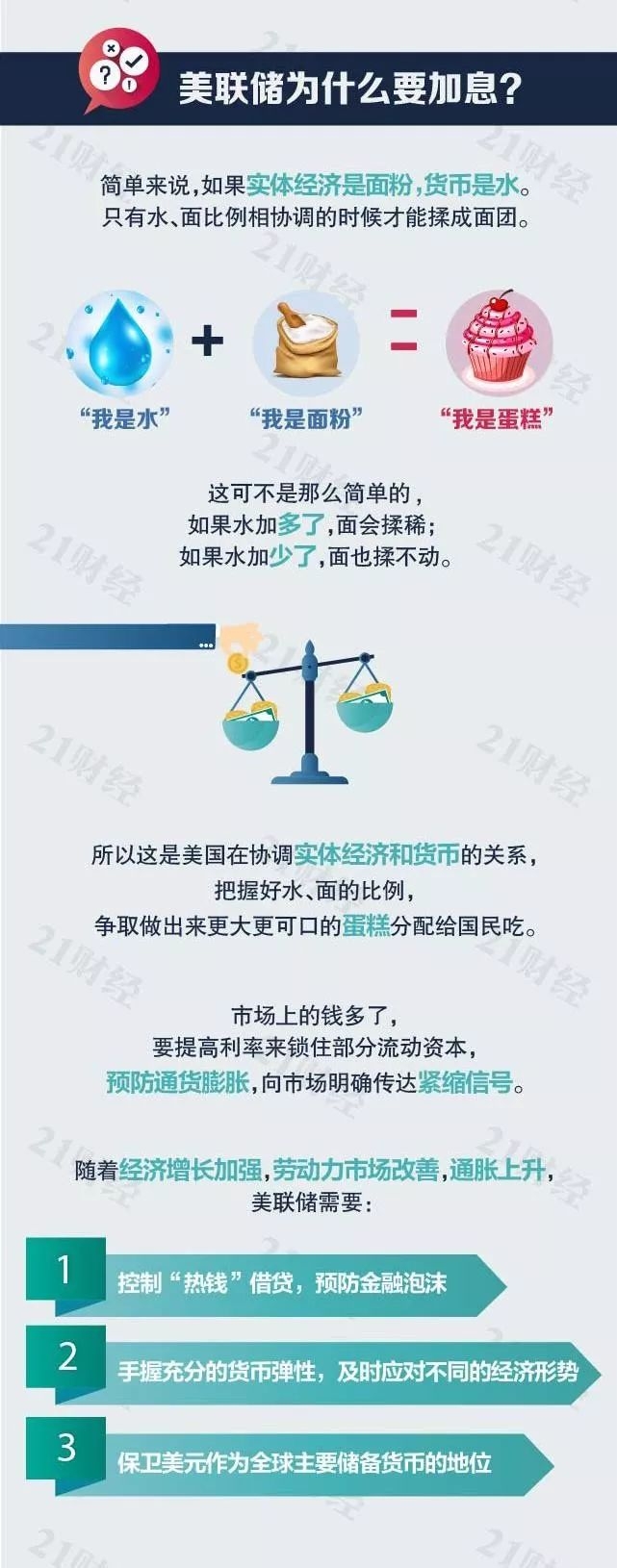

美联储北京时间周四凌晨3点发布利率决议,宣布加息25个基点至2.25%-2.5%区间,接近决策者所估计的2.5%-3.5%的中性利率底部区域,这是美联储年内的第四次加息。

会后公布的点阵图显示,2019年底联邦基金利率料为2.9%,暗示2019年将加息两次,而9月联储点阵图暗示,预计2019年将加息三次。政策声明仍认为美国经济前景面临的风险大致平衡,持每个月的资产负债表缩减幅度在500亿美元不变。经济活动强劲增长,开支强劲增长,投资温和。但保留了“进一步逐步加息合理”的修辞。

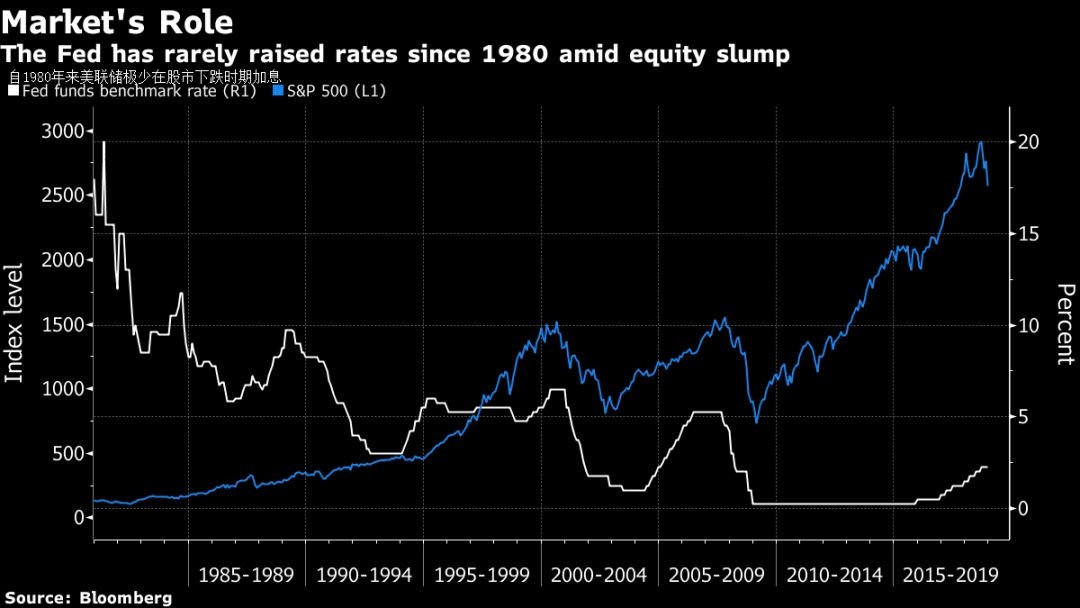

值得注意的是,美联储此次加息,是1994年以来首次在股市下跌的情况下收紧货币政策。目前,按照过去3个月、6个月和12个月的时间段衡量,标普500指数均为下跌,而在1980年以来的76次加息中,仅有两次是这种情况。

美联储主席又“暴雷”:加息或放缓但坚持缩表

美联储主席鲍威尔图/新华社

美联储宣布年内第四次加息后,联储主席鲍威尔在新闻发布会上又给了市场一次打击。

鲍威尔表示,美联储已经抵达了中性利率区间的低端,明年八次货币政策会议中的任何一次都可能行动;尚未实现对称性通胀目标,通胀尚未对失业率做出很大反应;经济趋弱的证据包括海外经济增长迟滞和金融市场波动,但新变化并未从根本上改变美国经济前景。

他还称,联储决策不受任何政治考量影响。联储官员现在认为,经济更有可能符合明年加息两次的步调。利率路径有很高不确定性,政策不是设定的,未来数据将决定。

鲍威尔表示将保持缩减资产负债表(缩表)的步伐,说“我没有看到我们改变这点”,强调美联储将继续用利率作为货币政策的积极工具。同时,鲍威尔否认市场下跌的影响,认为缩表不是干扰市场的一大因素,说缩表“没有制造重大问题”。

Guggenheim的全球首席投资官Scott Minerd评论认为,在鲍威尔表示缩表的速度还在预设路径、调整缩表步伐不是考虑的选项后,美股和美债收益率急跌,说明他的表态令市场失望。市场可能暗示,期望放慢缩表。

华尔街日报指出,一些投资者显然希望鲍威尔为了推升股市而让货币政策更为宽松,但鲍威尔指出,市场波动未必理解为对实体经济的打击。而且鲍威尔提及,全球增长放缓并没有从根本上改变美国的经济前景,但很多市场观察人士称,全球其他地区正在拖累美国经济下滑。

市场反应剧烈

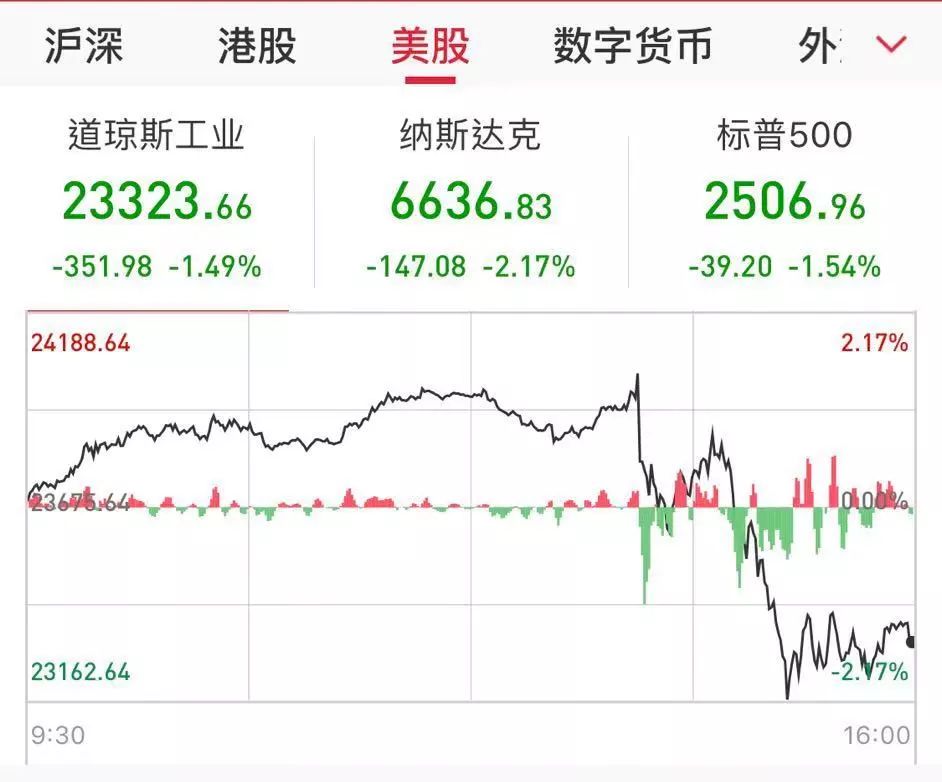

在加息决策公布前,美股三大指数基本平开后迅速走高,午盘前三大指数均涨超1%。恐慌指数VIX跌超9%,报23.26。

在美联储的利率决议公布后,金融市场反应较为明显。截至当日收盘,道指跌超300点,跌幅近1.5%,纳指跌幅超过2%,标普500指数也下跌超过1%。

而美元指数短线急剧上扬,北京时间4时58分,美元指数日内跌幅缩窄至0.0072%。在美联储利率决议之前,美元指数下跌0.3%。

黄金价格跌幅明显,北京时间5时23分,纽约近月期金价格下跌0.6%。油价则小幅上涨,2019年1月交货的纽约轻质原油期货价格上涨0.96美元,收于每桶47.2美元。

此次加息为“40年罕见”?

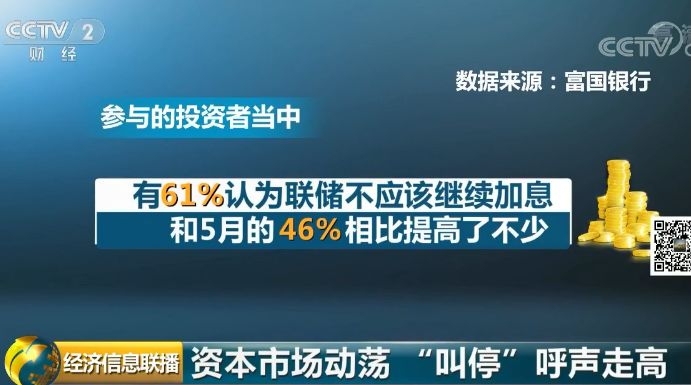

富国银行(Wells Fargo & Co.)近期的一项调查显示,大多数美国散户投资者表示,美联储应该停止12月的加息。

有着“新债王”之称的DoubleLine Capital首席投资官杰弗里·冈拉克和亿万富翁投资者斯坦利·德鲁肯米勒一直以经济增长担忧为由,反对美联储的加息举措。

冈拉克周一在接受CNBC采访时表示,美联储本周不该加息,理由是债券市场令人担心,以及2020年经济将放缓的预期需要美联储扭转政策。

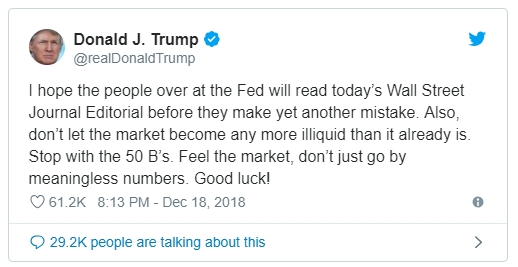

最为响亮的反对之声来自于美国总统特朗普,他对美联储加息几近到了不能忍的地步。特朗普今年以来已经多次公开批评美联储以及联储主席鲍威尔。他甚至说美联储在货币政策上“疯了”,认为“利率太高了”。

周二,美联储加息前夕,特朗普在推特上做了最后的表态,他说:

“我希望美联储的人在又一次犯错之前,能读一读今天《华尔街日报》的社评。不要让市场变得比现在更缺乏流动性。停止缩表吧。去感受市场,不要只看毫无意义的数字。好运!”

而抛开特朗普的威吓不谈,美联储在股市表现如此恶劣的情况下加息是极其罕见的。

事实上,这是自1994年以来,美联储首次在残酷的市场情况下收紧政策。目前,标普500指数在过去3、6和12个月中均下跌,自1980年以来的76次加息中,仅有2次加息发生在这种背景下。

虽然标普500指数有一半处于熊市中,银行股和运输股接连暴跌,但一些关键的经济数据却仍支持美联储收紧政策。

加拿大顶尖财富管理公司Gluskin Sheff + Associates Inc.首席经济学家兼策略师大卫·罗森博格(David Rosenberg)表示:“这令美联储陷入一个有趣的困境,金融市场告诉他们“别再加息了”,但经济数据却显示,进一步紧缩仍是适当的。”

虽然市场在美联储政策考量中的作用一直存在争论,但事实是,自1980年以来, 加息几乎总是出现在股市上涨之际。在紧缩发生前三个月、六个月和十二个月,标准普尔500指数平均上涨4.1%、6.9% 和11%。例外发生在上世纪70年代, 当时美联储无视市场动荡,加息以对抗每年7%的通胀。

当然,现在的经济看起来一点也不是那样。过去6年中,消费者价格一直保持在 3%以下,增长率为3.5%,很难将国内生产总值(GDP)认定为过热。似乎是相反的担忧在驱动股市,经济衰退在专业评论中被提及的次数越来越多。

中国央行昨晚已率先放出“大招”!

关注三大核心信号

就在美联储公布2018年最后的议息决议前夜,12月19日晚间,央行决定创设定向中期借贷便利(TMLF),定向支持金融机构向小微企业和民营企业发放贷款,资金可使用三年,操作利率比中期借贷便利(MLF)利率优惠15个基点,目前为3.15%。

同时,根据中小金融机构使用再贷款和再贴现支持小微企业、民营企业的情况,央行决定再增加再贷款和再贴现额度1000亿元。

此次的“TMLF”有三大看点:

一是期限长,其操作期限为一年,但到期可续作两次,这样实际使用期限可达到三年,可持续性较强。

二是价格低,定向中期借贷便利利率比中期借贷便利(MLF)利率优惠15个基点,目前为3.15%,有利于降低民营和小微企业的融资成本。

三是覆盖面广,符合条件的大型商业银行、股份制商业银行和大型城市商业银行都可以申请。除了定向中期借贷便利外,人民银行还新增再贷款和再贴现额度1000亿元以支持中小金融机构继续扩大对小微企业、民营企业贷款。可以说,几乎全部金融机构都将得到资金支持。

分析人士认为,央行此举相当于“定向降息”,有助于引导中长期利率下行,并认为未来央行仍有降准必要。

事实上,在19日下午,中国央行意外发布非例行通知称,本周以来已累计投放4000亿元,人民银行进一步增加流动性投放,市场流动性合理充裕,市场利率走势平稳。

央行称:

今日(19日)通过公开市场逆回购操作投放流动性600亿元,本周以来已累计投放4000亿元,保持了市场流动性合理充裕,银行体系流动性总量上升,市场利率走势平稳,今日DR007加权平均利率为2.67%,比昨日下降2个基点。

为何央行会选择在美联储宣布加息前夜出手?综合市场专家的分析,可以归纳为以下几点关键信号:

这是兼顾内外均衡的选择

联讯证券李奇霖、钟林楠:

这是兼顾内外均衡的选择。当前中美两国在短端的利差(DR001-联邦基金利率)在20-40BP左右上下波动,美联储加息后存在倒挂的可能性。在内部宽信用与增长需要货币宽松支持的背景下,继续降准可能会让短端下行幅度过大,不利于维系外部均衡。TMLF 为一年期、成本为3.15%的资金,即能给银行体系带来长钱,保证流动性的合理充裕,为宽信用保驾护航,又可在一定程度上稳定拉升短端利率,可兼顾内外均衡。

TMLF创设后,央行可能会以此代替降准来做定向宽松,降准的预期与可能性降低,收益率曲线会进一步变平。但对市场而言,央行在美联储加息前夜宣布未来将释放长期流动性,仍然超出预期,影响整体偏正面,且由于TMLF利率更低,长端收益率向下的阻力也相对减弱。

中美央行博弈之棋高一着

中信固收研究:

美联储宣布12月继续加息。此前,也有观点不同意我们降息的判断,认为美国加息未完成,我们不应该提前宽松。对此,我们认为中国的货币政策必然是为本国经济服务的,不是被动的丧失独立性。其次,美国近期市场大幅波动,美债利率大幅下降,美联储自身也面临很大压力,所以我们的外部约束已经减小。

最后,中美央行博弈,人民银行选择提前公布降息政策,也显示了中国央行的智慧和决心,正所谓下棋抢先手,变被动为主动,这是一步好棋!

仍有继续降准的必要

交通银行金融研究中心首席研究员唐建伟:

美联储先宣布加息,估计短期会对国内市场形成压力,近几天国内股票市场的持续调整应该有这方面的预期影响,为应对外部的压力,内部要用政策的确定性来应对外部的不确定性。

未来仍有继续降准的必要。因为SLF、MLF投放的都是中短期流动性,在净稳定资金比例(NSFR)的监管要求下,限制了商业银行投放低流动性长期贷款的能力。此次TMFL虽然期限一年,通过连续续作可以达到三年,但毕竟只有1000亿规模,相对有限。而降准能释放长期资金,同时降准后的资金成本比TMLF低得多。不过本次操作缓解了近期降准的迫切性。预计明年央行仍将有多次降准的可能性。

1分钟看懂:美联储又加息,如何影响你的投资?

制图/21世纪经济报道

明年美股大概率区间震荡?

目前,美国周期性板块表现落后于防御性板块5%(主要是由于科技股的调整),而整体指数持平。如果这种板块内悲观情绪持续存在,机构预计美股波动将持续扩大,难以跑赢其他地区。

富达国际全球股票投资主管博舍尔(Romain Boscher)近期对记者表示,2018年前三季度,受到一系列一次性因素的影响,包括美国下调企业税率、放宽监管和美国经济动力持续走强等,美股盈利升幅明显,每股收益同比增长达到24%左右,助力美国股市跑赢其他国家:

“我们预计2019年这些一次性因素对企业盈利增长的影响将有所消退。美国企业收益会继续增加,但增速将下降至与实体经济增速持平。假设2019年美国宏观经济增长率在3%至4%左右,通货膨胀率为2%左右,股票回购水平在3%左右,我们预计这将使美国的每股收益增长与世界其他地区一致,保持在8%左右。”

博舍尔也提及,2019年,美国企业可能会将面临更多不利因素,包括持续上涨的成本,而其中劳动密集型行业首当其冲。“这些费用最终会转嫁到消费者身上,但我们认为企业也将不得不承担一部分,因此这将会对企业利润造成压力。”

目前,1年期跨式期权预计明年标普500指数价格将有更大幅度的区间,标普指数的盈亏平衡水平(到期时)为3025和2240,而2018年的区间为2530-2940。机构认为,如果悲观情绪持续,2019年预测区间的下限也并非不能触及。因此,机构早在10月开始就已经超配长久期美债。

来源:综合自华尔街见闻、财联社、券商研报、万得股票、第一财经等